お金の興味のある人であれば一度は聞いた事があるかもしれない

ドル・コスト平均法。この方法の本当のやり方って知っていますか?

銀行で勧められる投資信託で行う積立ではなくFXを使う金利獲得を目指す手法として記事にしました!

FXで勝つ方法教えます!第4弾です!

FX式スワップ獲得ドル・コスト平均法!

とでも名付けますね(笑)私が勝手に命名しました!

では、どうぞ!

ドル・コスト平均法とは?

株式や投資信託、金・プラチナなどを中長期的に積立貯金感覚で資金を投入する投資方法の事を指しますね!

投資商品の購入判断が一番難しいのは、今から将来に向かって上昇する可能性があるのか?ないのか?分からない事です。ドル・コスト平均法は上がるか下がるか分からないので定期的に積立する事により平均化をして行きましょう!と言う発想です。

銀行員が勧めたりしてくる投資商品の1つですがしっかりご自身で勉強していないと相場環境によりリスクを伴う金融商品であると理解するべきです。

2つの積立て方法を見て下さい!

①定量購入

②定額購入←ドル・コスト平均法!

説明していきますね。

①定量購入とは、決まった期間に決まった量の同一金融商品を購入する事です!

例えば”A株”購入として考えると。

2018年1月・・・A株が100円の時に、100株を購入(投資額は1万円)

2018年2月・・・A株が150円の時に、100株を購入(投資額は1万5千円)

2018年3月・・・A株が300円の時に、100株を購入(投資額は3万円)

2018年4月・・・A株が250円の時に、100株を購入(投資額は2万5千円)

と、この様に毎月100株毎に”A株”を購入して行く投資方法です。

この例では8万円を投資して400株を購入しています。平均購入額が200円となりました。

②定額購入とは、決まった期間に決まった金額で同一の金融商品を購入する事です!(ドル・コスト平均法)

例えば”B株”購入として考えると。

2018年1月・・・B株が100円の時に、1万円分に当たる、100株購入。

2018年2月・・・B株が150円の時に、1万円分に当たる、66株購入。

2018年3月・・・B株が300円の時に、1万円分に当たる、33株購入。

2018年4月・・・B株が250円の時に、1万円分に当たる、40株を購入。

と、この様に毎月1万円の”B株”を購入して行く投資方法です。

この例では4万円を投資して239株を購入しました。平均購入額は167円となり①の定額購入よりも平均購入額を押さえる事が出来ています。

ドル・コスト平均法のメリット

高値掴みの回避ができます。B株の株価の高い時は少額の購入。株価が安くなれば大量の購入と言う感じに必然的になりますね。

FXでスワップポイント(金利)収入を目的とする!

このドル・コスト平均法を使って為替変動リスクを抑えてスワップポイント(金利)収入を得る方法をお伝えしますね。

トルコリラ/円・・・金利8%

ランド/円・・・金利6.75%

日本・・・金利0.1%

つまり、トルコリラ/円を買えば、8-0.1=7.9%の金利が年間につきます。

ランド/円であれば、6.75-0.1=6.65%の金利が年間につきます。

めちゃくちゃ高金利でしょ!

具体的に説明しますね!

FX式スワップ獲得ドル・コスト平均法!

トルコリラ/円もしくはランド/円を毎月定期的に決まった金額内で購入して行きます。

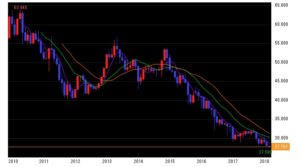

現在の価格ですがトルコリラ/円は27.763円

※画像はクリックで拡大します。

ランド/円は8.861円です。

トルコリラ/円もランド/円も小単位で取引出来ます。

なので毎月の積立て感覚でランド/円であれば1万通貨、10,000円程度で投資する事が可能となる訳です。

また、トルコリラ/円に関しては、マネーパートナーが100通貨(現在27.263なので2,800円くらいで投資可能)

SBI FXトレードに関しては1通貨(約27.8円)から取引が可能(2018年3月3日現在)

したがって、レートが下がれば大量に保有して、レートが上がれば少なく買い増しするなどの戦略がとれますし、

安い価格で購入していた場合は為替相場が上昇するタイミングで一度利益確定するというのも1つの方法かと思います。

いずれにしても、積立投資感覚でレバレッジをかけずに投資する事により、トルコやランド(南アフリカ)の国がデフォルトしない限り金利を獲得し続け為替変動のリスクヘッジにもなる手法なのです。

ランド/円の積立てを1万円で5年続けた場合。※あくまで仮想シミュレーションです。

1995年~2017年のランド/円の最安値は2016年6月24日につけた6.39円です。(現在は8.861円)

為替変動を無視した場合では月1万通貨の積立てで5年間なので60万通貨のポジションをもっている事になります。

60万通貨(60万円の投資額)の金利収入は約40,000円/年となります。

これをさらに10年間続けた場合は年間12万円の金利収入となります。

現在のランド/円が底値に近い事を考えると上昇時には通貨保有枚数こそ少なくなるものの、その分為替差益で利益を得ている事になり、逆に為替相場が下がっていけばシミュレーションよりも多くの通貨保有枚数となり、金利収入のアップにつながります。

この様なドル・コスト平均法+金利収入とを絡める事により従来のドル・コスト平均法以上の安定性とリターンを追求できる投資法になる可能性を秘めています。

まとめ

本日は中長期の積立て方法の1つとしてドル・コスト平均法を高利回り為替通貨を絡める手法を紹介しました。

上がるか下がるかプロのアナリストでも予測する事の困難な金融業界で平均購入額を抑えるドル・コスト平均法に、どうせ長期保有するのであればその間金利収入があった方が得でしょ!と言う発想の手法となります。

何かの参考にしてみて下さいね。

ただし、投資の最終判断はご自身でお願いしますね。

当方ではあなたの投資行動の責任はとれませんのでよろしくお願いします。

<スポンサードリンク>

コメント